【TechWeb报道】5月23日消息,剥离顺风商业和顺风电子商务后的顺丰控股拟作价433亿元借壳A股鼎泰新材上市。

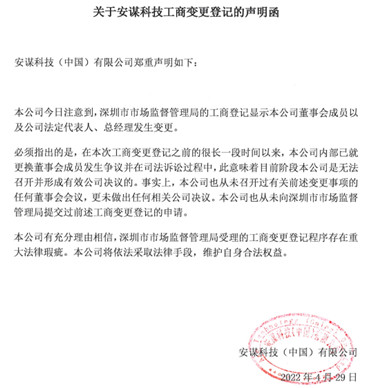

剥离顺风商业和顺风电子商务后的顺丰控股近3年业绩

鼎泰新材今日发布重大资产置换及发行股份购买资产并募集配套资金预案(以下简称预案),快递物流公司顺丰控股拟通过该预案借壳鼎泰新材上市。

预案分为重大资产置换、发行股份购买资产、募集配套资金三部分。

在重大资产置换方面,鼎泰新材拟置出全部资产及负债,同时置入顺丰控股100%股权。经交易各方协商一致,本次交易中拟置出资产初步作价8亿元,拟置入资产初步作价433亿元,两者差额为425亿元。

差额部分由鼎泰新材向顺丰控股股东发行股份购买获得,经除权、除息调整后,本次购买资产的股份发行价格为10.76元/股,据此计算,鼎泰新材向顺丰控股全体股东发行股份的数量为394,981.41万股。

在募集配套资金方面,鼎泰新材拟采用询价发行方式,以不低于11.03元/股(经除权除息调整后)的价格,向不超过10名符合条件的特定对象非公开发行股份募集配套资金,总金额不超过800,000万元。

不考虑配套融资因素,本次交易完成后,顺丰控股董事长王卫控制的明德控股将持有鼎泰新材总股本的 64.58%;考虑配套融资因素,本次交易完成后,王卫控制的明德控股将持有鼎泰新材总股本的55.04%(募集配套资金发行价格按照发行底价测算),明德控股将成为鼎泰新材控股股东,王卫将成为后者实际控制人。

顺丰控股股东承诺本次重大资产重组实施完毕后,顺丰控股在2016年度、2017年度和2018年度预测实现的合并报表范围扣除非经常性损益后归属于母公司所有者的净利润分别不 低于21.8亿元、28亿元和34.8亿元。

公告显示,拟置入鼎泰新材的顺风控股资产不包括主要从事商品销售的子公司顺丰商业和顺丰电子商务相关资产和业务,后两部分资产已于2015年9月被剥离出顺风控股,即此次置入的资产主要为顺风控股速运物流等相关业务,具体包括快递、仓配、 冷运、供应链、重货运输及金融等业务板块。(小峰)

- 乘联分会崔东树:充分鼓励行业价格市场化竞争

- 孚能科技:供应美国头部eVTOL公司的电池已进入FAA第四阶段认证

- 我国科学家研究揭示多模态大模型概念表征机制

- 中办、国办:完善基本医疗保险药品目录调整机制 制定出台商业健康保险创新药品目录

- 江西九江成立高质量产业发展投资基金 出资额30.01亿

- 高通将以24亿美元收购ALPHAWAVE半导体 进一步加速向数据中心的扩张

- 光素科技完成数千万元Pre-A轮融资

- 乘联分会:5月新能源乘用车国内零售销量达102.1万辆 同比增长28.2%

- 中无人机:已成功研发多款1吨级以下中小型无人机 并建立AI实验室

- 机构:Q1淡季效应减轻 晶圆代工营收季减至5.4%

- 科创板收评:创新药板块再度走强 固态电池板块表现活跃

- 机构:预期2Q25前十大晶圆代工厂营收呈现季增

- 马斯克星链卫星大批坠落:与太阳有关

- 众惠医药完成两轮千万级融资

- Canalys:预计2025年AI手机渗透率将达到34%

- 微软将对AI模型的“安全性”进行排名

- 北京:鼓励老字号与知名IP跨界合作 构建“时尚北京IP”

- 北京:拟打造全球首发中心 支持商圈商街商场改造提升

- 埃斯顿等在江苏成立具身智能机器人创新中心公司

- 上海韩科高纯工艺系统研发及智能制造基地落户松江

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。