A股公司兆驰股份(股票代码:002429)今日发布公告,宣布拟9.55亿元收购视频网站风行网63%股权,取代东方明珠成风行网最大股东,以此计算,风行网总估值达15.17亿元。

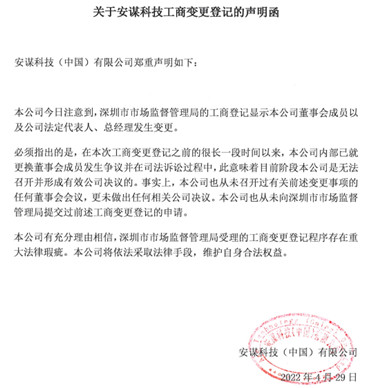

兆驰股份收购前夕风行网股权结构(腾讯科技配图)

本次收购前,风行网的股权结构是,东方明珠持有82.759%股份,风行网创始人罗江春持有11.38%股份,另一合伙人唐柯持有5.86%股份。

从财报数据看,风行网在2014年的营收为3.2亿元,净亏损8598万元,风行网在2015年第一季度营收为7800万元,净亏损4070万元,风行网净亏损率呈现扩大趋势,超过50%。

风行网截止到2015年3月31日的财报数据(腾讯科技配图)

东方明珠在今年7月将风行网股份挂牌转让,以2014年12月31日为基准日,对风行在线 100%股权的评估值为15.1亿元,风行在线 63%股权的评估值为9.557亿元。

东方明珠是由上市公司东方明珠和百视通合并而成,在东方明珠整合完毕前,百视通曾先后三次对风行网进行增持,最近一次是在今年3月,以6462万美元的对价购买28.72%股权。

当时,百视通对风行网的整体估值为2.25亿美元,约合13.95亿元,此番东方明珠转让风行网的股权存在一定的溢价,但并不高,某种程度上是,东方明珠在甩掉亏损的包袱。

当然,东方明珠对股权受让方有要求,意向受让方或其控股子公司须同时购买转让方实际控制的Funshion Networks Co.,Ltd.的 63%股权,这以双方签署的股权转让合同为完成标志。

意向受让方的实际控制人(追溯到最终控制人)不能有外资成分,还需满足3个条件:1,净资产不低于30亿元;2,最近3个会计年度净利均为正数且累计超过15亿元。

此外,为达到引入战略投资者的目标,意向受让方须满足:

1,有家庭视听消费类电子产品的研发、设计、制造能力;

2,在互联网电视业务领域,意向受让方及其关联企业所有自主品牌互联网电视终端产品(含机顶盒、一体机等)须与转让方的互联网电视集成播控平台形成对接;

在相应平台上的所有增值服务必须通过转让方的互联网电视集成播控平台实现,且意向受让方应承诺严格遵守《广办发网字〔2011〕181号文件》的相关规定。

兆驰股份满足战略投资者身份,兆驰股份此前募集5亿资金,即主要用在4个方面:高清数字液晶电视机建设项目、数字机顶盒建设项目、蓝光视盘机建设项目、技术中心建设项目。

分析人士认为,风行一直在视频网站中处于二三流的位置,此番兆驰股份若拿下风行网63%股份,这意味着风行网将具备硬件、软件和内容三大板块,就有机会实现弯道超车的目标。

兆驰股份则准备由消费类电子制造向互联网电视业务联合运营的战略转型,开始积极布局互联网创新产业,规模化投放 OTT,DVB,IPTV 多种模式融合的互联网智能终端产品。

兆驰股份认为,本次收购风行在线 63%股权有利于兆驰快速布局互联网电视市场、应对互联网电视运营所可能遇到挑战,整合视频资源来满足客户的多样性需求,最终实现战略转型。

本次交易完成后,风行在线将成为兆驰股份的控股子公司。根据公司目前的规划,未来风行在线仍将保持其经营实体存续,并在其原管理团队管理下运营。

- 中科曙光:海光信息拟1160亿元换股吸收合并中科曙光 股票复牌

- 海光信息:拟通过换股方式吸收合并中科曙光 将于6月10日复牌

- 天准科技:拟2500万元收购苏州矽行4%股权

- 亿纬锂能:筹划发行H股股票并在香港联合交易所有限公司上市

- 北京:支持一批机器人在教育、医疗、养老等场景首试首用

- 尧乐科技完成A轮融资

- 北京:支持推出便携式可穿戴设备潮品 开发人工智能个人计算机等新品

- 天德钰:股东CorichLP拟减持不超过1.40%公司股份

- 中科闻歌完成F轮融资

- 深度医疗完成数千万元Pre-A轮融资

- 莱伯泰科:控股股东拟询价转让3%公司股份

- 芳源股份:股东中科白云计划减持不超过1%的公司股份

- 硅基流动新获阿里领投数亿元融资

- 江苏苏州拟征集“人工智能+”技术 助力备战省城市足球联赛

- 迈信林:控股子公司签订11.84亿元算力服务合同

- Shein:和信实计划在海外销售印度制造服装的传言不实

- 乘联分会崔东树:充分鼓励行业价格市场化竞争

- 孚能科技:供应美国头部eVTOL公司的电池已进入FAA第四阶段认证

- 我国科学家研究揭示多模态大模型概念表征机制

- 中办、国办:完善基本医疗保险药品目录调整机制 制定出台商业健康保险创新药品目录

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。