[摘要]去年我们是7个伸出去的手,今年要捏成一个拳头,变成一个强大的平台,平台收官是在出行平台上,我们希望结束最后的争夺,锁定行业的格局。

CFP 供图

时代周报特约记者 陆一夫 发自广州

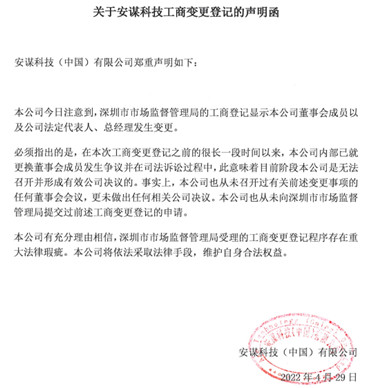

距离上一轮30亿美元融资仅5个月,业界在2月24日再次传出滴滴融资至少10亿美元的消息。

根据彭博社报道,滴滴出行在新一轮融资中已募集到至少10亿美元资金。此轮融资结束之后,滴滴出行的估值将超过200亿美元。时代周报记者联系滴滴出行方面相关负责人,但对方表示“对融资一事暂时不予置评”。

简单用“独角兽”已不足以形容滴滴的庞大体量。目前滴滴已经拥有七条产品线,囊括出租车、快车、巴士以及代驾等业务,覆盖全国400个城市,而且拥有国内超过80%的市场份额。

“去年我们是7个伸出去的手,今年要捏成一个拳头,变成一个强大的平台,平台收官是在出行平台上,我们希望结束最后的争夺,锁定行业的格局。”按照CEO程维的说法,滴滴已成为仅次于淘宝的中国第二大交易平台,每日订单量已突破1000万,接下来的目标是要打赢最后的竞争对手Uber,“2015年移动出行是最热闹的行业,2016年以后,我们希望这个行业不会再有人讨论。”

易观智库分析师张旭向时代周报记者表示,滴滴出行在赢得大部分市场份额后已经调低了补贴力度,高额补贴并不是健康市场的长期现象。他认为,滴滴出行的现金流稳定,新一轮融资应该是对现有业务的支持,“在基本覆盖二、三线城市后,滴滴完成了产品线和用户的布局,但它不指望这些城市能带来盈利,更多地是为了公益和社会影响力。”

融资耗尽亟须补血?

虽然新一轮融资让滴滴估值跻身千亿级别,但据公开报道披露,由于上一轮融资还没有全部到账,滴滴此轮融资尚未完成。

从过去的融资记录来看,投资者对滴滴的前景仍然看好。2015年2月14日,滴滴快的宣布合并,合并前滴滴已融得7亿美元,快的则融资6亿美元,合并后一共13亿美元;然而不到半年时间,滴滴再次融资30亿美元。再加上新一轮10亿美元融资,滴滴手握着充足的弹药。

不过在外界看来,滴滴在短短一年时间里三次融资,与其大规模烧钱补贴分不开。Uber创始人特维斯·卡兰尼克日前就表示,虽然美国地区已经实现盈利,但去年Uber中国亏损高达10亿美元,“我们有一个强劲的对手,只要是他所在的城市我们就无法盈利,而且他们还在竭尽全力收购市场份额。完全猝不及防”。

按照卡兰尼克的说法,滴滴每周补贴高达7000万-8000万美元,以此计算,一年就要烧掉40亿美元。对此,滴滴出行资深副总裁陶然回应称,业内关于滴滴经营状况的猜测为不实消息,截至目前滴滴的现金储备仍有30亿美元。

根据时代周报记者掌握的情况看,目前滴滴是所有打车平台中补贴力度最低的一家。就早高峰奖励倍数来看,滴滴是至少1.6倍,Uber则是2倍;夜高峰滴滴是至少1.4倍,Uber则是至少1.7倍;非高峰滴滴是至少1.2倍,Uber则是至少1.4倍。

但考虑到滴滴的订单量远超竞争对手,补贴总额依然是一笔巨款。根据滴滴出行向时代周报记者提供的数据显示,截至2015年年末,滴滴已经覆盖全国400座城市,拥有2.5亿注册用户,以及1423万注册司机,同时去年全年共完成14.3亿次服务订单。假设滴滴向司机端和乘客端各补贴5元/单计算,这需要耗掉140亿元。

易观智库分析师张旭分析称,滴滴最新一轮融资并非是因为现金紧张,而是为了更好地支持新业务的拓展。“出租车和拼车市场已经基本饱和,缺乏想象力,而滴滴拥有专车、代驾等业务,在覆盖全国400个城市后,滴滴需要资金去支持这些业务的发展。”他同时认为,滴滴并不指望这些新拓展的二、三线城市能带来盈利,更多是为了公益性和社会影响力。

融资战鹿死谁手?

在这场专车争夺战中,融资是成败关键,只有足够的补给才能继续在赌局上留到最后一刻。这也是柳甄和柳青为何会成为Uber和滴滴负责人的原因之一。柳甄曾在美国硅谷从事了10年的律师行业,主要负责高科技企业融资、并购、上市、中外合资业务;而柳青则在高盛有着12年的投资经验,是高盛历史上最为年轻的董事总经理之一。

对于滴滴和Uber而言,这是一场融资战;但对于投资者来说,这将是站队的问题。投资者出于政策风险的考虑,往往更倾向于选择本土企业,而且滴滴的最大金主是阿里和腾讯,投资Uber在某种程度上意味着需要与中国互联网两家最大的公司直接交锋。

此外,专车新政迟迟未能落地,也在某种程度上加大了投资者的担忧。根据目前的征求意见方案,新政将在运营车辆资质、服务器设置等方面有着严格的规定,这将对滴滴和Uber都造成较大影响。“相信专车新政落地前将有较大变动,但具体还要等政策落地才能判断。”张旭分析称。

自从2015年6月开始,Uber中国启动了B轮融资,预期目标是10亿美元。当时卡兰尼克已经确定寻找本地投资者的基本策略,希望能减少政府对外企掌握出行领域公共信息的担忧。但据时代周报记者了解,Uber中国的B轮融资一直不太顺利,特别是拥有国资背景的投资机构非常谨慎。

最终,直至今年1月11日,卡兰尼克首次公布了部分投资方名单,其中包括海航集团、百度、中信证券、中国太平、中国人寿及广汽集团等,融资时间长达近半年。更重要的是,如果Uber中国的业绩未如理想,投资者可以选择兑换成Uber全球股票,这种策略显示出Uber与投资者达成了妥协。

相比之下,滴滴的融资能力更强,其曾在30天时间内,成功融资30亿美元,一度打破全球所有未上市公司的融资纪录。

值得一提的是,Uber和滴滴看重的并非单纯的投资额,而是强有力的合作伙伴。对比双方最近一轮的融资记录不难发现,投资者既有互联网公司,同时也有保险和金融公司,例如中国平安、招商银行等。考虑到汽车后市场和金融租赁市场的前景,滴滴和Uber显然是通过合纵连横的方式包抄整个专车上下游市场,为营收带来更大的想象空间。

何时实现盈利?

根据2016年年初中国互联网络信息中心发布的《专车市场发展研究专题报告》显示,目前国内专车市场已基本形成7∶2∶1格局,其中滴滴以87.2%的使用率稳居第一,Uber、神州等凭借各自优势占据部分细分市场。

经过2015年的洗礼后,2016年将迎来决战时刻。“2015年移动出行是最热闹的行业,2016年以后,我们希望这个行业不会再有人讨论。”滴滴CEO程维的这一番话表明他们有“打扫战场”的渴望。

对于滴滴来说,IPO是投资者唯一的退出方案,而在上市前公司需要先解决盈利问题。

根据滴滴的一份融资文件显示,滴滴预计公司2016年将实现盈利,利润预测是5.4亿美元,2017年和2018年利润将分别达到10.2亿美元以及15.1亿美元。而Uber预计,2015年至2017年期间,Uber在中国需要投入30亿美元,2018年将盈利1亿美元。

这意味着Uber已经做好了持久战的准备。Uber去年在中国市场投入了10亿美元,并计划今年的投入与去年持平。卡兰尼克很清楚,如果Uber率先取消补贴,相当于在这场比赛中举白旗,他表示:“为了吸引用户,Uber必须扩展至新的城市,并对用户进行补贴,这将需要大量的资金。”过去两年Uber进驻国内22座城市,业务范围从北上广深开始向二、三线城市发展,他们希望在2016年能覆盖到100个城市。

虽然占据绝对优势,但滴滴要想实现盈利仍是漫漫长路,至少在竞争对手仍然肆意通过烧钱赢取市场份额的情况下,滴滴不敢轻易取消用户补贴,这将对其盈利预期进一步推迟。对此,滴滴方面表示,目前公司已在半数城市突破盈亏平衡点,但并未透露具体的城市名单。

张旭向时代周报记者分析称,高额补贴并不是健康市场的长期现象,滴滴已经调低了补贴力度,当用户数量足够大,转化为正常收入只是时间问题。

- 商汤科技将在2025WAIC发布日日新6.5大模型及具身智能平台

- 欧盟中国商会汽车工作组与欧委会谢夫乔维奇内阁及欧洲议会国际贸易委员会主席朗格举行会晤 就中欧汽车产业合作深入交流

- 《科创板日报》16日讯,OpenAI研究员Jason Wei、Hyung Won Chung离职,将加盟Meta超级智能实验室。

- 慧感智能完成战略融资

- 第三届链博会北京倡议发布 维护全球产业链供应链安全稳定

- 新疆最大单体光热项目核心结构完成浇筑

- 黄仁勋:华为是“令人敬畏的科技公司”

- 拓新天成完成4000万美元B轮融资

- 知情人士:预估售价约40万元 特斯拉六座版MODEL Y L最早三季度上市

- 黄仁勋:中国培养了全球约50%的AI研究人员

- 仕佳光子:福可喜玛已制定弹性扩产计划

- 财联社7月16日电,瑞银将谷歌母公司Alphabet目标价从186美元上调至192美元。

- 前景无忧启动北交所IPO辅导

- 百灵生物启动IPO辅导

- 臻宝科技科创板IPO已问询

- 黄仁勋:希望未来向中国提供“比H20更先进”的芯片

- 亚虹医药:APL-2501已完成抗体人源化实验 期望2026年中期递交IND

- 特斯拉六座版MODEL Y L登上工信部新车目录

- 北京人形机器人创新中心发布国内首个一站式具身智能公共服务平台

- 财联社7月16日电,特斯拉在官微上宣布,“Model Y L,金秋见”。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。