伴随一代人的童年记忆,“辣条一哥”终于走到了上市门前。

拉开时间线看,卫龙上市的过程一波三折。早在2021年5月、11月,卫龙就曾两次递表港交所,最终均为“失效”状态。

此后,卫龙发起第三次IPO冲击,并于2022年6月通过聆讯,却拖延至12月才开启招股。

最新招股书显示,卫龙此次拟全球发售9639.7万股份,每股发售价为10.4港元至11.4港元,最高募资约11亿港元,较媒体报道的10亿美元大幅缩水,估值则由此前的600亿元砍到了220亿元。

在历经了长达一年半的坎坷后,卫龙的底气已大不如前,2022年上半年,卫龙更是由盈转亏。

距离上市只差临门一脚的卫龙,最终能收获想要的结局吗?

01、优等生栽跟头

实际上,2022年以前,卫龙还是盈利能力强、成长性良好的优等生。

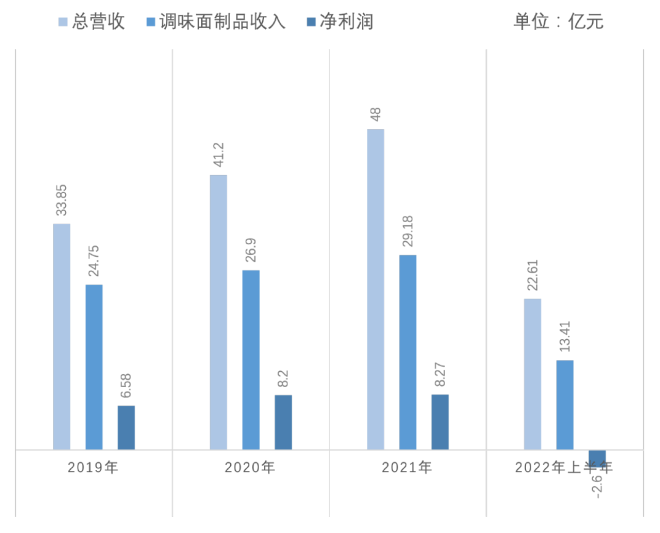

2019年至2021年,卫龙营收分别为33.85亿元、41.2亿元和48亿元,年均复合增长率为19.1%;同期净利润为6.58亿元、8.19亿元、8.27亿元;对应净利率为19.4%、19.9%、17.2%,是行业平均水平的两倍左右。

卫龙2019-2022年上半年营收情况,36氪制图

不过,进入2022年后,一路高歌的“辣条一哥”栽了跟头。

数据显示,卫龙今年上半年营收22.61亿元,同比微降1.8%,同期亏损2.61亿元,预计全年净利润大幅下滑。

在招股书中,卫龙将亏损归咎于股份支付、疫情因素及产品提价影响销量等。

卫龙坦言,由于各地新冠疫情的区域性复发,导致公司的生产及交付受到影响。另一方面,面对一二级市场的估值倒挂,卫龙不得不拿出真金白银补偿投资者。

2022年4月,卫龙以总对价1576.2689美元向发行前投资人出售了1.576亿普通股,每股作价0.00001美元,近乎无偿地将股份转给了前期投资者。

据相关会计准则,此类股份的发行产生了6.29亿元的一次性付款开支,在击破卫龙估值泡沫的同时,让其财务数据雪上加霜。

此外值得关注的是,2022年1月至4月,卫龙曾两度对产品提价。

同比去年上半年,卫龙调味面制品、蔬菜制品、豆制品及其他产品每公斤均价分别上涨了1.6元、2元和4.7元,涨价幅度接近过去三年涨幅的总和。

卫龙表示,这主要是受原材料价格上涨影响。5月起,卫龙已对主要产品进行升级,其中包括包装、生产工艺、配方及规格多方面。

从过往数据看,卫龙一直凭借其在辣条市场的强势地位、用提价来应对市场变化。直到今年,这种量价齐升的逻辑被打破,毛利率的增长已无法抵消产品销量的下滑。

仅上半年,卫龙主营的调味面产品就比去年少卖了1.31万吨,蔬菜制品、豆制品及其他产品的销量分别下降了3.94%、19.71%。

尽管卫龙在招股书中乐观地表示,用户需要时间适应产品调价,销量只受到了“暂时性影响”,消费者们的态度却并不明朗。即使在情怀滤镜下,吃着5毛钱一包辣条长大的90后,也未必会为5元的卫龙买单。

且在消费升级的大趋势下,人们更关注健康。产品层面,辣条始终要摆脱“垃圾食品”的标签。或因此,卫龙始终未放弃“高端化”转型,但反响平平。

02、“网红”只做线下生意?

2010年,卫龙首次试水明星代言,先后邀请杨幂成为代言人,未获得显著效果,反被杨幂粉丝以“擅自使用肖像权”为由举报。

2016年,卫龙调整营销方向,与网红张全蛋合作,对车间环境正面宣传。随即,卫龙凭借搞笑短片、表情包和各种整活手段坐实了“辣条网红”的身份,一度蹭着iPhone7发布的热度推出hotstrip7,试图带火其高端“白袋”系列。

某种层面而言,卫龙算是读懂了年轻人,且推广费用并不高。

招股书显示,三年间,卫龙的广告营销费用由3082万元增长到了2021年的7868万元,占总收入比重最高不超过1.6%。占比更高的反是将成品运送至经销商的运输费用。

截至2022年6月30日,卫龙的线下经销商数目为1870家,销售网络覆盖了中国73.5万个零售终端,线下渠道对卫龙业绩的贡献高达九成。过去几年,为筹备上市,卫龙也采取了颇为激进的策略。

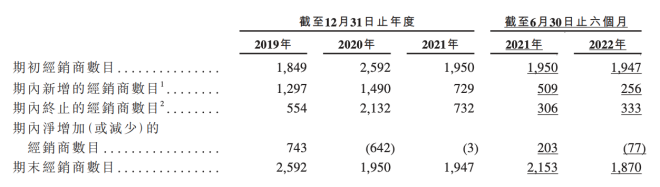

报告期内,卫龙新增经销商数目分别为1297家、1490家,729家、256家。同期,卫龙对增速不如预期、活跃度不佳的经销商换血,终止合作的经销商数目为554家、2132家、732家、333家,整体呈收缩趋势。

卫龙线下渠道经销商变动情况,图源招股书

此外,卫龙对供应商采取先款后货的模式,*限度地保障了现金流。

2021年,卫龙应收账款周转天数仅为3.7天,三只松鼠的回款周期是7.6天、合作中大商超较多的盐津铺子则达到了28天。

卫龙对经销商的强势体现在多方面。曾有媒体报道,卫龙要求经销商对代理产品“二选一”,并有压货、爆款捎新货等“捆绑”的现象。同时,卫龙不接受产品问题以外的退货理由。

有分析指出,卫龙此举旨在加大对线下渠道的影响力。对线下的过度依赖,也导致主做年轻人生意的卫龙线上发展的不顺利。

数据显示,卫龙95%的消费者年龄集中在35岁以下,其中25岁以下的消费者占到了55%。

截至2022年6月30日,卫龙线上经销商缩减至21家,加上自营的天猫旗舰店等直销渠道,其上半年线上收入约2.39亿元,仅占总营收比重的一成。

03、辣条一哥焦虑难解

据弗若斯特沙利文数据,2021年,卫龙在中国所有辣味休闲食品企业中*,市场份额达到6.2%;以零售额计算,是第二名企业的3.9倍。

同年5月,卫龙完成Pre-IPO轮融资,CPE源峰、高瓴资本、红杉中国、腾讯投资、云锋基金等纷纷下注。彼时,正值一级市场新消费投资的热潮,处于业绩高增长期的卫龙造就了估值600亿元的“辣条神话”。

然而,随着奈雪的茶、泡泡玛特在港股市场相继破发,卫龙过高的估值显得愈发尴尬。

香颂资本董事沈萌告诉36氪,卫龙两次通过聆讯后上市折戟,大概率与市场对其估值及融资目标的反馈达不到预期有关。本次被迫“打折上市”,或更多是为前期资本退出建立渠道。

另一方面,即便砍去三成估值,完成上市的卫龙所面临的市场环境也并不乐观。

沈萌分析,美联储高利率的策略会对全球市场产生“抽水效应”,香港银行体系的结余在11月中低于1000亿港元,现阶段资金面偏紧,这些都会对大型的IPO上市产生不利影响。

刨除外部因素,资本市场对卫龙自身的成长性也有顾虑。

在卫龙2020年的合作伙伴大会上,董事长刘卫平曾夸下海口,要将卫龙2022年的营收做到100亿元。

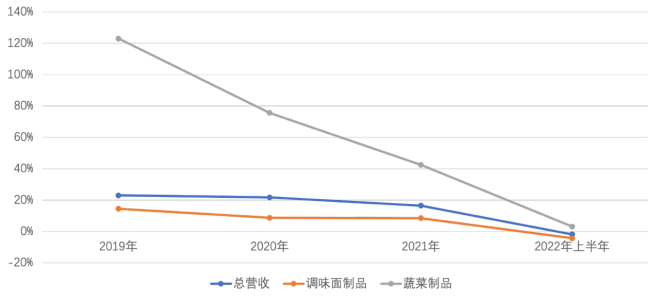

招股书显示,卫龙三年业绩增速呈递减趋势,作为业绩顶梁柱的辣条产品增速也在下降,从2019年的14.5%下降至2021年的8.5%。

卫龙旗下主要制品年同比增长率,36氪制图

艾媒咨询分析师张毅认为,卫龙与辣条品类的高度绑定限制了其在新品类上扩充的脚步。

尽管卫龙已在发展蔬菜制品、豆制品等,但目前仅“魔芋爽”销量可观。招股书中,以辣条为代表的调味面制品始终占到总收入的六成以上。

且由于食品加工行业的门槛并不高,三只松鼠、良品铺子等上市企业都开辟了辣条业务,在线上与卫龙正面竞争。

需要提及的是,卫龙始终存在食品安全隐患。

据《消费者报道》梳理,2015年10月至2021年6月,卫龙的多款产品被市监局检测出规定不得使用的脱氢乙酸、山梨酸、甜蜜素等成分。在黑猫投诉平台上,与卫龙有关的投诉达到499起,涉及产品中发现异物、食品发霉等。

有声音认为,卫龙此前的上市失败,或与频繁曝光的食安问题有关。其招股书也提示:若未能维持食品安全及始终如一的质量,可能会对品牌、业务及财务表现造成重大影响。

可以肯定的是,无论卫龙上市后的股价命运如何,“辣条一哥”的焦虑仍将持续。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。