华尔街这次将獠牙对准了亚洲首富。

1月24日,位于美国纽约的做空投资机构兴登堡,发布了一份长达100页调查报告,称:

“17.8万亿印度卢比(2180亿美元)规模的阿达尼集团进行了厚颜无耻的股票操纵和财务诈骗计划”、“在过去几十年里肆无忌惮地进行股票操纵和会计欺诈”。

突来一棒,使得阿达尼一周之内狂泄超过500亿美元身家,从世界第二富豪跌至跌至第八,并拖累印度股市连日表现不佳。

这或许是史上最成功的做空猎杀。

1月29日晚,阿达尼公司终于反击,发表了一份长达413页的愤怒声明:

这些指控不仅是对任何特定公司毫无根据的攻击,而且是对“印度和印度机构的独立性、诚信和质量”,以及“印度的增长故事和雄心壮志”的蓄意攻击。

语气措辞之激烈,几乎将自己上升到民族代表的地步。

显然,这场大战,阿达尼输不得。

一旦他扛不住这场做空,很有可能给印度股市,乃至整个印度社会,带来难以想象的灾难……

01、超级牛市

当A股在3000点上下兜兜转转期间,印度股市经历了长达二十多年的长牛,屡创新高。

以孟买Sensex30指数为例,从2001年的2594点,到2022年底的63583点,涨幅超过23倍,月K季K年K线都一飞冲天,说不羡慕是假的。

而作为整个亚太地区估值最高的市场,印度股市凭借的是什么?

首先是印度的经济基础和市场状态,与90年代的中国非常相似。

得益于庞大的人口数量及健康的人口结构,印度的人口红利仍未得到完全释放,GDP增长速度非常快,近二十年基本都维持在8%以上。

在全球主要经济体中一直排名靠前,已经逐步成长为一股不可小视的力量。

其次是印度股市独有的“种姓制”设定。

印度股市名义上是注册制,但一家公司想要在印度上市,必须要在注册后,去评级机构做评级,披露之后才能正式上市。

简单讲,就是需要官方“指导”。其中的敲门砖,无非是人脉、背景、资源之类的硬通货。

评级高的公司,自然受追捧,股价蹭蹭蹭涨。评级低的,就等于死在了起跑线上。

这造成一种不好的现象。

十几家银行、能源、IT巨头,占据了印度股市50%以上的权重。作为比较,A股前20家公司市值总和,仅占股市的22%。

形成了寡头垄断、强者恒强的局面。地位难以撼动。小盘股水深而内卷,根本站不住强。

可以这样说,这十几只大盘股支撑起了整个印度市场。而其余几千只中小企业,根本无人关心,也无关痛痒。

在经济繁荣期,这自然没什么问题,反而能聚集力量,加速前进。

近些年,印度一直是国际资本青睐的对象,无数跨国巨头跑去投资建厂,促进当地制造业和重工业发展,试图打造一个新的“世界工厂”。

尤其在混乱的2022年,三哥更是赶上了好时候。

在全球能源紧张的当口,印度向俄罗斯抛出橄榄枝,大量进口廉价石油,简单加工后再高价出口给欧洲人,能源巨头们数钱数到手抽筋。

同时,印度政府还接连降低利率,大肆放水支持实体经济,并印钱2万亿卢比扶持本土巨头做大做强。

连番刺激下,印度大盘股狂飙,带动印度股市,成为去年全球表现*的市场。

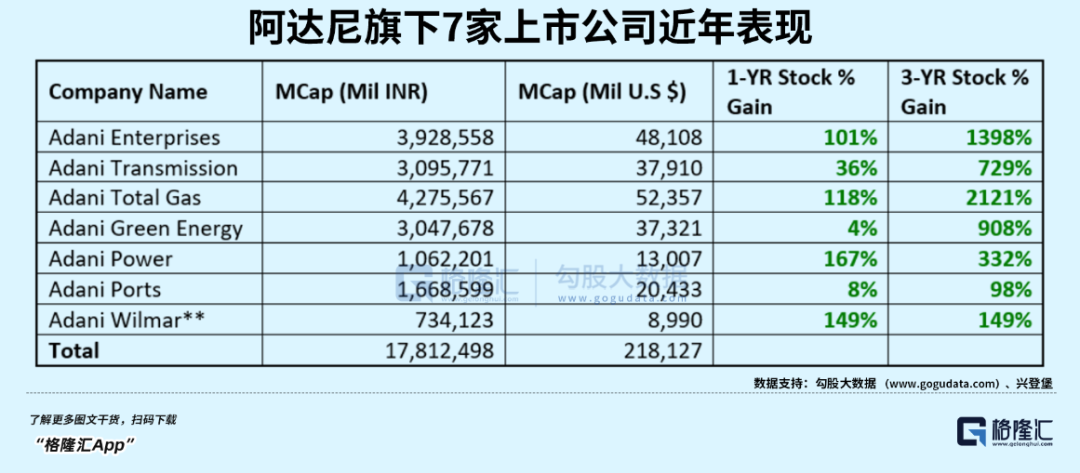

比如阿达尼旗下的7家公司,2020-2022年,市值增长了10倍。仅2022年一年,就为印度股市贡献了79%的增长。

印度股市的总市值在3.4万亿美元左右,而阿达尼旗下公司总市值为2181亿美元。

不夸张的说。阿达尼打个喷嚏,整个印度真得感冒。

这就是真正的寡头,比之韩国、俄罗斯更甚。

但相对的,一旦阿达尼经受不住质疑而倒塌,印度金融市场将遭受前所未有的打击。

02、世纪巨“贪”

阿达尼这个人,有多厉害呢?

他旗下拥有7家上市公司,全部在印度上市。未来,还有5家公司,准备上市。

通过这7家公司,阿达尼掌握了印度*的私人码头、私人发电厂,和全国四分之一的空中交通、全球*的煤矿,以及房地产、保险等各类不计其数的领域。

做个不太恰当的比喻,整个阿达尼集团,相当于我们的海螺水泥+上海机场+舟山港+中国神华+国家电网……

但如此巨头,并不像前任首富安巴尼一步步做大,而是突然窜起来的。

2020年,他的身家才97亿美元,排在福布斯榜155位。到2022年,财富一度高达1488亿美元,接连击败比尔盖茨、LV董事长、亚马逊创始人,登上了世界第二富豪的宝座,成为了*个坐到这个位置的亚洲人。

2022年上半年,平均日赚17.5亿元人民币(约等于841爽),印钞机也不过如此。

2年时间,资产增加21倍,又不是1块钱变成21块,这个速度一看就有问题。

只要有人查,肯定会出事。

根据兴登堡的报告里统计,阿达尼旗下7家上市公司中,三年内最差劲的股价涨了98%,最牛的涨了2121%。

除了少数仙股,哪有这么牛的?

以阿达尼气体能源公司Adani Total Gas为例,3年涨了20倍,市盈率达到635倍。而天然气属于周期性行业,世界上绝大多数周期性公司的市盈率不会超过15倍。

还有一家基建公司Adani Enterprises,3年涨了13倍,市盈率到了256倍。而世界上其他国家的基建公司,市盈率基本都不会超过20倍。

兴登堡研究公司认为,即便从基本面看,阿达尼旗下的公司,也有85%的下跌空间。

同时,阿达尼集团还有严重的债务问题,总债务超过40%,是利润的7倍。甚至阿达尼本人,还通过亲戚在海外设立的38个私人公司,为旗下公司虚增收入。

讲道理,仅以基本面看,做空报告说阿达尼旗下公司有85%下跌空间,还是保守了。

我个人甚至认为下跌95%都不过分。

但是,基本面和数据分析,无法说明所有事情。

在印度这个神奇的国家,出现阿达尼这种人,并不奇怪。

早在2000年,阿达尼就开始投资还是地方官的莫迪。

2002年,莫迪治下古吉拉特邦暴发骚乱,被国内外群起而攻之,政治生涯风雨飘摇,阿达尼出钱给他搞正面宣传,终于让后者站稳跟脚;2013年,美国沃顿商学院取消了莫迪在沃顿印度经济论坛上的主题演讲,阿达尼听说之后,立马就撤回了对论坛的经济支持。

……

这段时期,双方的关系,大概类似吕不韦投资异人。

全印度都知道两人如胶似漆,甚至后来莫迪参与竞选的时候,都是乘坐的阿达尼公司的飞机。

2014年莫迪成功当选印度总理后,自然投桃报李。

比如,听闻阿达尼的公司因为破坏环境要被罚款20亿卢比,莫迪大手一挥,这笔罚款被撤销了。

听闻阿达尼想要经营机场,莫迪大手一挥,直接批准了 6 个机场私有化,甚至就连印度孟买第二大机场运营权都直接交给对方。

朝中有贵人相助,又赶上新冠和能源危机这种发财的好时候,阿达尼能不赚钱吗?

当然,报恩只是一方面。

在“民主制度”下,政客要想干点事,没有商业大佬的资本支持是不可能的,明面上的权力被“三权分立”制衡了,不能随便用,想办事只能通过资本的灰色手段。

莫迪作为执政党*,想办点什么事,不可能不需要一个钱袋子——阿达尼就是一个合格的钱袋子。

这种关系,大概就像是乾隆与和珅,谁也离不开谁。

不过,这个钱袋子里的钱,自然不可能都是光明正大的。

阿达尼的钱怎么来的,莫迪不可能不清楚,旁人也大概能猜到。大家都心照不宣,你好我好大家好。

但是,现在却有人“不懂事”地反复揭这块遮羞布,就不礼貌了。

这肯定不是朋友的做法。

03、磨刀霍霍

从目前发生的一系列事件来看,为了从印度身上砍下一大块肉,华尔街的资本家们至少已动用了三种手段。

1.金融碰瓷。

即近期华尔街对阿达尼集团的疯狂攻击。

原本,阿达尼旗下公司,虽然有实际的业绩增长,但市值涨的这么快,必然是操纵股市,炒出来的身价,割股民韭菜的。

只不过,现在有做空机构站在比庄家更高的台阶上,反过来割庄家了。

更妙的是,这些做空机构甚至不需要进入印度股市就能赚钱,直接在美国资本市场上就能针对印度进行买空卖空。

2.舆论攻击。

CNN和BBC正在联手搞印度。

近期,BBC拍了一部叫作《印度:莫迪问题》的“纪录片”。*季以2002年担任英国外交大臣的杰克·斯劳特为主角,从他的视角,批评印度总理莫迪煽动对穆斯林的仇杀,挑起宗教纷争。

故事主要讲述的是,莫迪在担任古吉拉特邦首长期间,一场印度教徒与穆斯林之间爆发的骚乱,最终导致超过1000人丧生,其中大部分是穆斯林。

结论是,经过英国政府的“调查”,正是莫迪领导层的不作为,“为暴乱者创造了一种有罪不罚的氛围”。

BBC官网《印度:莫迪问题》页面

1月19日,印度官方发言人回击,称这是西方社会对印度的“新殖民思维”。1月21日,印度政府要求YouYube等平台屏蔽这部影片。1月23日,印度全境禁播这部片子。

可惜,抗议无效。

1月24日,《印度:莫迪问题》第二季播出,目前还不知道有没有第三季。

CNN说,印度政府不得干涉新闻言论ZY,要正视人民的声音,不要搞DC。

但根据美国公司“晨间咨询”最近公布的一份名为“全球*支持度追踪”的调查显示,在22个“民主国家”中,印度总理莫迪以76%的支持率遥遥**。

反观灯塔国的乔帮主,则以-9%(反对者51%支持者42%)垫底。

白脸红脸都是自己唱,明显自相矛盾。(更好笑的是,颁布了“禁穆令”的国家,竟对他国的穆斯林如此关切。)

CNN报道截图

3.滥用权威。

世界权威评级机构,美国穆迪和惠誉,在1月下旬,均发布了对印度经济评价为负面的报告。

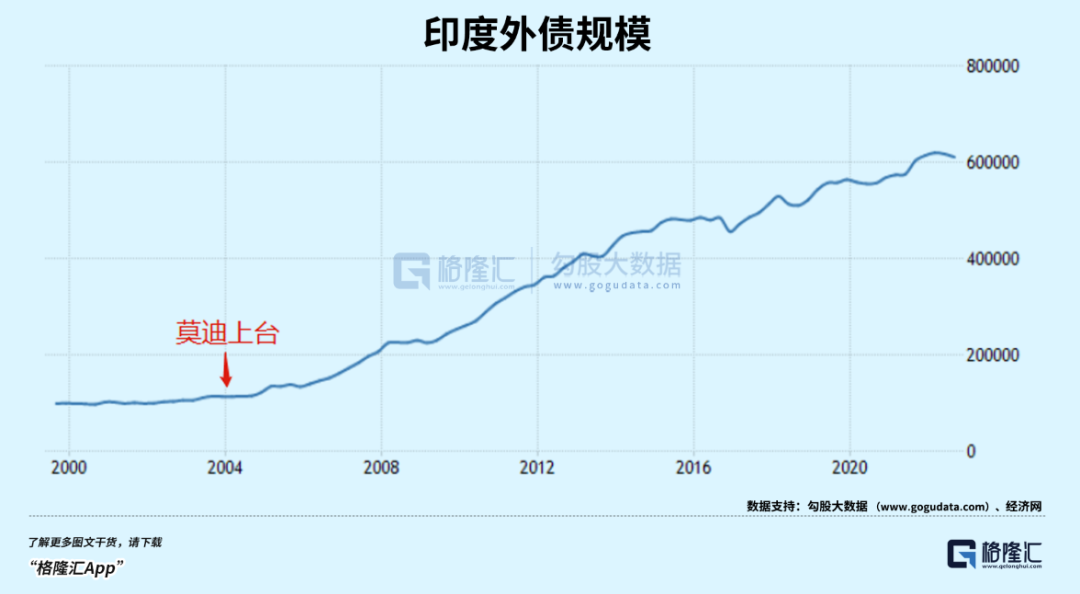

根据预期,印度将陷入债务过高、就业恶化等泥潭,从而使经济陷入困境。

1月27日,世界银行发表《世界经济形势与展望》报告,也将印度2023年的增长预期由6.8%下调至5.8%,幅度较大。

同一天,高盛也发表报告称,印度将由于投资疲软、出口收益下降以及借贷成本上升,很可能在2023年失去增长势头,给金融市场带来持续震荡,并存在经济衰退风险。

在如此舆论环境中,印度所有企业乃至政府机构,想要在国际市场上寻求融资,比如向世界银行银行申请贷款,利率自然就高一些。

成本增高,负担家中,麻烦变多,印度真正陷入困境的可能性,自然会大很多。

总之,从最近一个多星期的表演看,美英这两个主要靠金融工具赚钱的国度,已经是磨刀霍霍向印度了,不大赚一笔是*不会善罢甘休的。

以上一系列操作,是一套组合拳,最终目的是让抑制印度经济,使得企业生存艰难乃至破产,再由华尔街的资本家打着投资的名义趁火打劫,大量收购濒临破产的企业。

等待美联储再度进入宽松周期,让这些公司市值涨起来,再高价卖出。

这也能从侧面揣测出,美联储加息的步伐,或许在近期就会到顶。

换言之,其他各国,尤其对华尔街资本不设防的发展中经济体,会很难过。典型的就是印度、越南。

而所有发展中国家的股市,有一个共同特点——上涨时极为汹涌,下跌时极为惨烈。即行情波动特别大。

包括A股也有这个特点,尤其在二十年前,特别明显。

近期越南股市的惨烈,我们已经看到了。印度,或许很快就将步其后尘。

【本文由投资界合作伙伴格隆汇授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。