日前,普丽盛发布重大资产置换、发行股份购买资产并募集配套资金暨关联交易报告书(草案)(上会稿),拟将上市公司除COMAN公司100%股权外的全部资产及负债作为置出资产,与京津冀润泽持有的润泽科技100%股权(以下简称“置入资产”)中的等值部分进行置换;再由上市公司发行股份收购置入资产与置出资产之间的差额,发行股份的交易对价为136.66亿元。重组成功后,润泽科技将实现借壳上市。

据资料,润泽科技主营业务为数据中心建设与运营,拥有高等级(T4)数据中心规划设计、建设运营能力,其机柜规模、上电率和毛利率水平均处于行业前列。科智咨询发布的《2021—2022年中国IDC行业发展研究报告》显示,在2021年中国第三方IDC市场服务商业务规模占比中,润泽科技位列第5位。

通过借壳上市,润泽科技可借助资本市场多渠道融资功能,做大公司规模,获取更多市场份额;普丽盛引入润泽科技,则可改善上市公司基本面,进一步增强持续经营能力和发展潜力。

此次重组,普丽盛选择引入润泽科技,是近年来数据中心活跃于资本市场的缩影,折射出数据中心产业良好的发展前景。以2022年一季度为例,黑石集团投资世纪互联15.8亿元,红杉资本、STT GDC 投资万国数据39.2亿元,穆巴达拉投资普平数据31.6亿元,数据中心正在引发资本热潮。

中国IDC产业目前吸引了大量国内外资金进入,包括贝恩资本、基汇资本、红杉资本等国际基金公司,及中信、远洋等具有布局能力的国内资本,尤其是2020年以来,国家数字经济转型,及新型基础设施建设进程持续推进的背景下,资本看好中国IDC领域的发展空间及前景,投资活动正变得更加频繁。

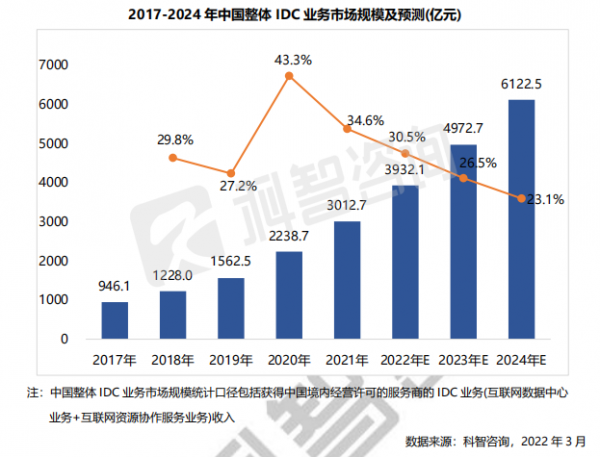

IDC市场规模也在快速扩展,2021年,中国整体IDC业务市场总体规模突破3000亿元,达到3012.7亿元,同比增长34.6%,未来也将保持20%以上的增长率。

科智咨询分析师指出,数据中心作为数字基础设施,兼具土地、建筑物和机电设备等组成的固定资产价值,及建设完成后通过专业化运营产生现金流和利润的经营价值,投资价值较高。数据中心市场也极为广阔,伴随着数字技术向经济社会各领域全面持续渗透,全社会对数据的存储、处理需求还将持续快速提高,是资本市场中优质的投资对象。

在此条件下,数据中心产业规模不断扩大,并且在《新型数据中心发展三年行动计划(2021-2023年)》、“东数西算”工程等政策法规、举措的推动下,数据中心将向高技术、高算力、高能效、高安全的方向发展。

同时,科智咨询分析师还提醒,受国家对数据中心能耗监管加强、市场供给快速增加、市场参与方增多、节能减碳要求不断提升等因素影响,数据中心市场竞争正在加剧,建设及运营成本将有所增长,部分地区数据中心短期内顺利上电难度也会加大,存在一定的市场风险,盲目跟风也不可取,想要入局数据中心,还是需要对政策要求、供需情况、地理位置等进行综合判断。

目前,简版报告可免费领取,点击链接(https://g.eqxiu.com/s/0AIgOHXE?bt=yxy&eqrcode=1&share_level=1&from_user=202204249e3e7c6d&from_id=57c65c92-0&share_time=1650782299218),按要求填写并提交报名表,即可申请领取。想要购买报告完整版或了解更多报告内容,可拨打下方电话进行咨询。

咨询人:刘先生

咨询电话:010-51455822

- 人工智能赋能中医养生新体验

- 重新思考数据中心架构,推进AI的规模化落地

- 龙芯助力国家能源集团加速国产替代

- 龙芯CPU打造纯国产税务系统

- 龙芯DeepSeek推理一体机发布:CPU、系统全国产 摆脱对国外技术依赖

- 基于龙芯龙架构的Lain和EULA处理器流片成功

- 2024欧洲杯揭幕在即,海信电视参考级影像助力裁判精准判罚

- 营收触底反弹,亏损大幅度缩减,七牛云招股书全解读

- 『绿态新科』开创环保餐具新纪元

- ASML首台2nm高数值孔径极紫外光刻机交付

- 硬刚亚马逊:拼多多海外版Temu杀疯了!

- 监管再升级:游戏行业将迎大地震!

- 双旦再迎车流“大考”,广东高速腾“云”驾“数”有妙招

- 什么样的技术公司可以穿越周期?爱普生模式大揭秘

- OpenAI禁用字节跳动接口,个人数据滥用亟待解决!

- 阿里无法打败拼多多!

- 2024年是衡量生成式AI投资回报的关键之年

- 网大已死,短剧永生:京投会携手抖书文化,以行业顶格标准收购短剧剧本

- 极客网企业会员火热招募中

- 请明星代言,参加商演或出度活动 +V:GeekWays

免责声明:本网站内容主要来自原创、合作伙伴供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。